Índice

Aposentadoria: Mudanças com as novas regras da Reforma da Previdência

Podemos definir aposentadoria como sendo o afastamento remunerado do trabalhador que realizou contribuições para Previdência Social por um determinado período de tempo estabelecido pela legislação vigente no momento da implementação de todos os requisitos para concessão do benefício.

A aposentadoria por tempo de contribuição, no Regime Geral de Previdência Social, uma vez cumprida a carência exigida, era assegurada a quem completasse:

- 30 (trinta) anos de contribuição, se mulher;

- 35 (trinta e cinco) anos de contribuição, se homem (art. 201, § 7º, inciso I, da Constituição Federal).

Ocorre que, o artigo 201, § 7º, inciso I, da Constituição Federal, foi modificado com a entrada em vigor da Emenda Constitucional n.º 103/2019, conhecida como a Nova Reforma da Previdência.

Diante dessa modificação, podemos afirmar que a Aposentadoria por Tempo de Contribuição não existe mais? Sim e Não.

Vamos explicar.

Pelo instituto do direito adquirido, o segurado (homem ou mulher) que tiver preenchido os requisitos para a aposentadoria por tempo de contribuição até 12/11/2019, irá conquistar o benefício na regra anterior à Reforma da Previdência.

Para os segurados que não conseguiram preencher todos os requisitos antes da Reforma da Previdência em 12/11/2019, a aposentadoria por tempo de contribuição não será mais concedida, uma vez que todos os segurados deverão obter a aposentadoria de acordo com as novas regras implementadas pela reforma, salvo as hipóteses das regras de transição, que abordaremos a seguir.

Em síntese, não há mais aposentadoria por tempo de contribuição, todavia, será respeitado o direito adquirido de quem alcançou os requisitos com base na lei antiga (30 anos de contribuição, se mulher, e 35 anos de contribuição, se homem, com a carência mínima, conforme redação original art. 201, § 7º, inciso I, da Constituição Federal).

A nova redação do dispositivo constitucional após a Reforma da Previdência ficou da seguinte forma:

Artigo 201, § 7º – É assegurada aposentadoria no regime geral de previdência social, nos termos da lei, obedecidas as seguintes condições:

I – 65 (sessenta e cinco) anos de idade, se homem, e 62 (sessenta e dois) anos de idade, se mulher, observado tempo mínimo de contribuição; (…)

Adiante, enfrentaremos todos os temas acerca da aposentadoria, antes da EC n.º 103/2019 (direito adquirido) e depois da EC 103/2019.

Direito adquirido à aposentadoria por tempo de contribuição antes da Nova Reforma da Previdência

A Constituição Federal estabelece em seu artigo 5º que:

XXXVI – a lei não prejudicará o direito adquirido, o ato jurídico perfeito e a coisa julgada;

Para o segurado ou segurada do Regime Geral de Previdência Social (INSS) que, até 12/11/2019, comprovar o preenchimento da carência necessária e o tempo de contribuição de 30 (trinta) anos, se mulher, e 35 (trinta e cinco) anos de contribuição, se homem, poderá se aposentar por tempo de contribuição conforme a regra antigamente do art. 201, § 7º, inciso I, da Constituição Federal.

Para a aposentadoria por tempo de contribuição, se comprovado o direito adquirido, não há exigência de idade mínima para a sua concessão.

Muito embora o(a) segurado(a) não tenha realizado o requerimento do benefício após a entrada em vigor da EC 103/2019 (Nova Reforma da Previdência), terá direito à aposentadoria por tempo de contribuição, nos termos acima mencionados.

Portanto, se o leitor, segurado e segurada da Previdência Social, adquiriu os requisitos para a aposentadoria por tempo de contribuição até 12/11/2019, poderá realizar o requerimento do benefício de forma administrativa, pelo site ou aplicativo Meu INSS.

Todavia, caso possua dúvidas acerca da complementação dos requisitos, será necessário a realização de uma análise detida sobre os fatos e documentos para constatar a real possibilidade de obter o benefício no regime anterior à Reforma da Previdência, motivo pelo qual sempre recomendamos a consulta com um advogado especializado na área previdenciária.

Quem pode requerer o benefício de aposentadoria por tempo de contribuição?

Todos os segurados do Regime Geral de Previdência Social (RGPS) têm direito ao benefício de aposentadoria por tempo de contribuição.

Existem alguns segurados do INSS que exigem um tratamento especial, conforme abordaremos a seguir:

- segurado especial (trabalhador rural, por exemplo) somente fará jus à aposentadoria por tempo de contribuição se tiver contribuído, facultativamente com 20% sobre o salário de contribuição;

- segurado contribuinte individual, que trabalhe por conta própria, sem relação de trabalho com empresa ou equiparado;

- segurado facultativo que contribuam na forma do § 2º do art. 21 da Lei n.º 8.212, de 24 de julho de 1991, não farão jus à aposentadoria por tempo de contribuição.

Plano simplificado de Previdência Social

O § 2º do art. 21 da Lei n.º 8.212, de 24 de julho de 1991 dispõe sobre a opção de exclusão do direito ao benefício de aposentadoria por tempo de contribuição, desde que a alíquota de contribuição, incidente sobre um salário mínimo, seja de:

- 11% (onze por cento), no caso do segurado contribuinte individual, que trabalhe por conta própria, sem relação de trabalho com empresa ou equiparado e do segurado facultativo sem renda própria que se dedique exclusivamente ao trabalho doméstico no âmbito de sua residência, desde que pertencente a família de baixa renda;

- 5% (cinco por cento): I) no caso do microempreendedor individual; e II) do segurado facultativo sem renda própria que se dedique exclusivamente ao trabalho doméstico no âmbito de sua residência, desde que pertencente a família de baixa renda.

A concretização da possibilidade de aderir ao plano simplificado se deu com a publicação da Lei Complementar n º 123/2006, a partir de abril de 2007.

A aplicação do plano simplificado, que possibilita a inclusão dos menos favorecidos à proteção previdenciária se aplica exclusivamente à categoria de Contribuinte Individual, os denominados autônomos que trabalham por conta própria e não seja prestador de serviço à empresa ou equiparada, assim como aos segurados facultativos, que são aqueles que não exercem atividade remunerada, tais como: dona de casa, desempregado, estudante, etc.

Requisitos para a aposentadoria por tempo de contribuição

De acordo com o artigo 24 da Lei nº 8.213/1991, “período de carência é o número mínimo de contribuições mensais indispensáveis para que o beneficiário faça jus ao benefício, consideradas a partir do transcurso do primeiro dia dos meses de suas competências”.

Sobre o conceito de carência é oportuno transcrever o artigo 26 do Decreto 3.048/99 que foi atualizado pelo Decreto 10.410/2020, ao qual estabelece o seguinte:

“Período de carência é o tempo correspondente ao número mínimo de contribuições mensais indispensáveis para que o beneficiário faça jus ao benefício, consideradas as competências cujo salário de contribuição seja igual ou superior ao seu limite mínimo mensal”.

A reforma da previdência implementada pela EC 103/2019 que modificou o artigo 195, § 14º, da Constituição Federal, estabeleceu que, a partir de 13/11/2019, serão desconsiderados, como tempo de contribuição, as competências cujas contribuições sejam recolhidas abaixo de um salário mínimo.

Essa nova regra foi regulamentada pelo Decreto 10.410 de 2020, em seu artigo 19-C, que estabeleceu que é considerado como tempo de contribuição o tempo correspondente aos períodos para os quais tenha havido contribuição obrigatória ou facultativa ao RGPS.

Nesse ponto, o § 2º do artigo 19-C do Decreto 10.410 de 2020 determinou que as competências em que o salário de contribuição mensal tenha sido igual ou superior ao limite mínimo serão computadas integralmente como tempo de contribuição, independentemente da quantidade de dias trabalhados.

Necessário esclarecer que a regra contida no atual artigo 19-E do Decreto 10.410 de 2020 colocou fim na dúvida sobre a possibilidade de considerar como carência a competência recolhida com montante abaixo do valor mensal mínimo estabelecido para recolhimento, conforme redação do dispositivo:

Art. 19-E. A partir de 13 de novembro de 2019, para fins de aquisição e manutenção da qualidade de segurado, de carência, de tempo de contribuição e de cálculo do salário de benefício exigidos para o reconhecimento do direito aos benefícios do RGPS e para fins de contagem recíproca, somente serão consideradas as competências cujo salário de contribuição seja igual ou superior ao limite mínimo mensal do salário de contribuição.

Em regra, a carência para a concessão de aposentadoria por tempo de contribuição é de 180 (cento e oitenta) contribuições mensais.

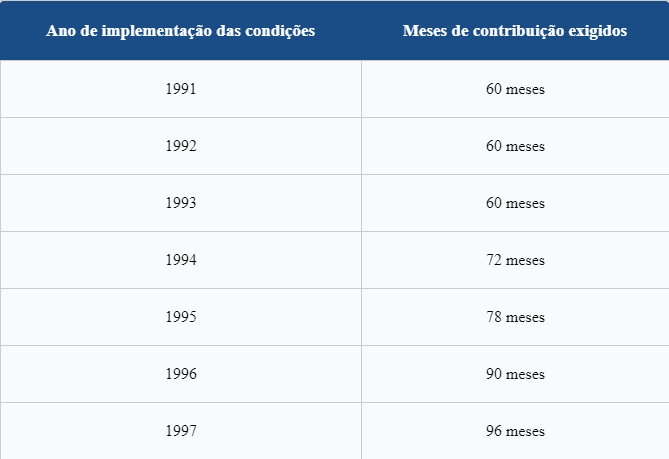

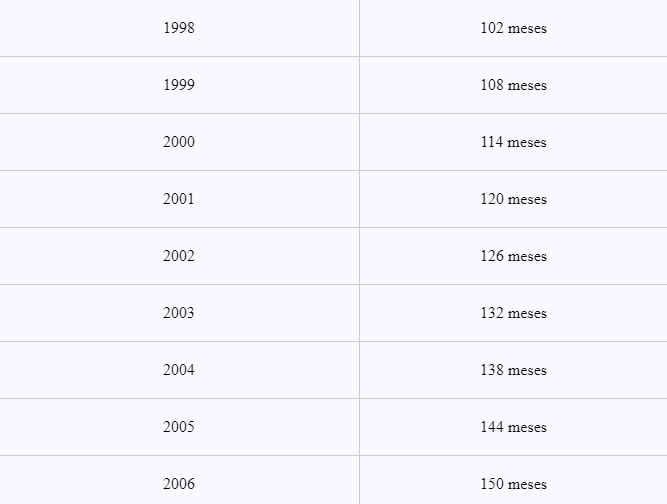

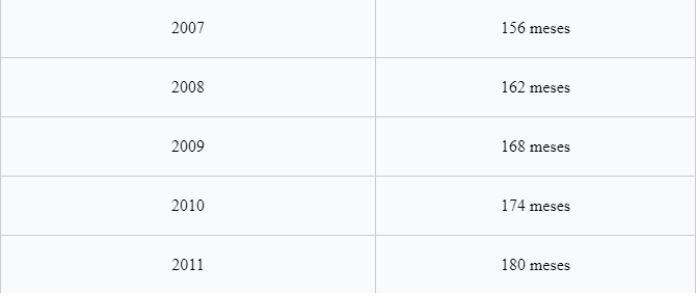

Todavia, para o segurado inscrito na Previdência Social Urbana até 24 de julho de 1991, bem como para o trabalhador e o empregador rural cobertos pela Previdência Social Rural, a carência das aposentadorias por idade, por tempo de serviço e especial obedecerá a tabela contida no artigo 142 da Lei n.º 8.213/1991, levando-se em conta o ano em que o segurado implementou todas as condições necessárias à obtenção do benefício, a saber:

Portanto, se o segurado (homem) preencheu 35 anos de contribuição para a Previdência Social no ano de 2006, a carência a ser considerada é de 150 contribuições mensais, não sendo necessário comprovar idade mínima.

É indispensável registrar que, após a vigência da Lei 10.666/2003 (art. 3º), havendo a implementação de todos os requisitos para a aposentadoria por tempo de contribuição (carência + tempo mínimo de contribuição exigidos), mesmo havendo perda da qualidade de segurado, não haverá prejuízo para a concessão da aposentadoria por tempo de contribuição, pois todos os anos já contribuídos serão considerados para fins de tempo de contribuição e carência.

Antes da vigência da Lei nº 10.666/2003, caso o segurado perdesse a qualidade de segurado, após nova filiação ao RGPS, deveria recolher ⅓ (um terço) da carência exigida para a aposentadoria por tempo de contribuição.

Neste caso, se a carência exigida fosse 180 contribuições mensais, o segurado deveria recolher 60 contribuições mensais para o aproveitamento do tempo anterior de carência no cálculo da aposentadoria por tempo de contribuição.

Início e contagem da carência

Superado o significado de carência, o leitor pode estar se perguntando: como ocorre, na prática, o início da contagem e a comprovação da carência?

Estabelece o artigo 26, § 4º, do Decreto 3.048/1999, são presumidos os recolhimentos das contribuições do segurado empregado, empregado doméstico e trabalhador avulso.

Quanto ao contribuinte individual que presta serviços a uma ou mais empresas, presume-se recolhidas as contribuições previdenciárias a partir da competência de abril de 2003.

Para os demais segurados, é necessária a comprovação dos recolhimentos das contribuições previdenciárias.

Vejamos o que estabelece o artigo 26, § 4º, do Decreto 3.048/1999, atualizado pelo Decreto 10.410/2020:

“Para fins de carência, no caso de segurado empregado doméstico, considera-se presumido o recolhimento das contribuições dele descontadas pelo empregador doméstico, a partir da competência junho de 2015, na forma prevista no art. 211”.

Filiação corresponde ao vínculo entre a Previdência Social e o segurado.

Quando o segurado paga contribuições à Previdência Social, surgem direitos e obrigações decorrentes deste vínculo.

Para os segurados contribuinte individual e facultativo, bem como para o segurado especial que contribui, facultativamente, com 20% sobre o salário de contribuição, o início da contagem de carência se dará a partir da primeira contribuição previdenciária recolhida sem atraso (art. 27, II, da Lei 8.213/91).

Na hipótese do segurado ter recolhido contribuições em atraso antes do recolhimento da primeira contribuição sem atraso, essas contribuições anteriores (atrasadas) não serão consideradas para fins de carência, mas apenas para fins de contagem de tempo de contribuição.

Todavia, recolhida (paga) dentro do prazo, a primeira contribuição previdenciária, as contribuições posteriores, mesmo que recolhidas com atraso, serão computadas como carência.

Caso o segurado especial (rural) não contribua com 20% sobre o salário de contribuição, o início da contagem da carência ocorrerá a partir do efetivo exercício da atividade rural, mediante comprovação.

O período em gozo de benefício por incapacidade será computado como carência?

Em algumas circunstâncias o trabalhador fica acometido de alguma patologia que o deixa incapacitado para o exercício de seu trabalho, estabelecendo o afastamento e consequentemente o recebimento de um benefício por incapacidade.

Diante desse cenário, permanecem as seguintes dúvidas:

- como ficam as contribuições já pagas para o INSS?

- o período de recebimento de auxílio-doença ou aposentadoria por invalidez é computado como carência?

- o período de afastamento por incapacidade entra no tempo de contribuição?

Vamos às respostas das dúvidas levantadas:

O período em que o segurado esteve afastado de suas atividades laborativas, recebendo benefício por incapacidade, seja auxílio por incapacidade temporária ou aposentadoria por incapacidade permanente (antiga aposentadoria por invalidez), será considerado como tempo de contribuição.

O § 1º do artigo 19-C do Decreto 3.048/99, incluso pelo Decreto 10.410/2020, estabelece o seguinte:

§ 1º Será computado o tempo intercalado de recebimento de benefício por incapacidade, na forma do disposto no inciso II do caput do art. 55 da Lei nº 8.213, de 24 de julho de 1991, exceto para efeito de carência.

Não andou bem o legislador ao estabelecer no recente decreto 10.410/2020 o não reconhecimento de carência para o período de recebimento de benefício por incapacidade, pois a jurisprudência já é pacífica no sentido de determinar o reconhecimento da carência, conforme entendimento do próprio Superior Tribunal de Justiça.

O STF, no Recurso Extraordinário nº 771577 (Rel. Ministro Dias Toffoli), entendeu que o tempo de afastamento em benefício por incapacidade será computado para fins de carência, se intercalado com atividade laborativa e contribuição.

Deste modo, todo o período de afastamento, em benefício por incapacidade, poderá ser considerado para fins de contribuição e cômputo de carência.

É contraproducente e ilógico estabelecer uma regra pela qual o Poder Judiciário já considerava ilegal e não aplicável.

O inconveniente é que o segurado terá que ingressar com uma ação judicial para ter o reconhecimento desse período como carência para fins de concessão de aposentadoria.

Contribuições previdenciárias não recolhidas pelo empregador entra no cálculo da aposentadoria?

Com a digitalização dos serviços da Previdência Social através do portal MEU INSS, bem como com convênios com instituições bancárias como Banco do Brasil, Caixa Econômica Federal e outros, hoje o trabalhador pode fiscalizar e acompanhar as contribuições previdenciárias realizadas pela empresa através do acesso ao CNIS (Cadastro Nacional de Informações Sociais).

O acesso ao CNIS de forma periódica é de fundamental importância para que o trabalhador verifique se o seu tempo de contribuição está correto e se as contribuições estão vertidas de forma correta no sistema do INSS.

O segurado empregado, por exemplo, dedica anos de sua vida e força laborativa a determinado empregador em troca de contraprestação salarial.

A legislação vigente estabelece que é responsabilidade da empresa e do empregador doméstico o desconto das contribuições previdenciárias da remuneração de seus empregados e o repasse à Previdência Social.

Ocorre que, por vezes, os segurados só descobrem que os recolhimentos previdenciários não foram realizados de forma correta quando do afastamento do trabalho e o requerimento de algum benefício por incapacidade no INSS.

Oportunidade em que o benefício é indeferido por falta de qualidade de segurado ou por falta de carência, ou seja, por falta de recolhimento das contribuições devidas pela empresa.

Diante desse problema, como deverá o segurado proceder? Deverá recolher, por conta própria as contribuições previdenciárias para ter acesso ao benefício?

Mesmo que a empresa e o empregador doméstico não repassem à Previdência Social os valores descontados a título de contribuição previdenciária, a carência será presumida e, portanto, contada a partir da data de filiação ao Regime Geral de Previdência Social (INSS) para o segurado empregado, o empregado doméstico e o trabalhador avulso.

A obrigatoriedade do INSS conceder o benefício e considerar e presumir as contribuições como pagas encontra respaldo no artigo 34, I, da Lei 8.213/91, que estabelece o seguinte:

“No cálculo do valor da renda mensal do benefício, inclusive o decorrente de acidente do trabalho, serão computados:

I – para o segurado empregado, inclusive o doméstico, e o trabalhador avulso, os salários de contribuição referentes aos meses de contribuições devidas, ainda que não recolhidas pela empresa ou pelo empregador doméstico, sem prejuízo da respectiva cobrança e da aplicação das penalidades cabíveis, observado o disposto no § 5º do art. 29-A (…)

Deste modo, o segurado não será prejudicado e não precisará recolher as contribuições previdenciárias faltantes para fins de carência.

Quanto à responsabilidade do empregador, por ter deixado de repassar à Previdência Social as contribuições descontadas dos pagamentos efetuados aos segurados, poderá sofrer ação fiscal e ser enquadrado no crime de apropriação indébita previdenciária, previsto no art. 168-A do Código Penal Brasileiro.

Tempo de contribuição

O artigo 19-C do Decreto 3.048/99, incluso pelo Decreto 10.410/2020, estabelece que tempo de contribuição é o tempo correspondente aos períodos para os quais tenha havido contribuição obrigatória ou facultativa ao RGPS, dentre outros, o período:

I – de contribuição efetuada por segurado que tenha deixado de exercer atividade remunerada que o enquadrasse como segurado obrigatório da previdência social;

II – em que a segurada tenha recebido salário-maternidade;

III – de licença remunerada, desde que tenha havido desconto de contribuições;

IV – em que o segurado tenha sido colocado em disponibilidade remunerada pela empresa, desde que tenha havido desconto de contribuições;

V – de atividade patronal ou autônoma, exercida anteriormente à vigência da Lei nº 3.807, de 26 de agosto de 1960, desde que tenha sido indenizado conforme o disposto no art. 122;

VI – de atividade na condição de empregador rural, desde que tenha havido contribuição na forma prevista na Lei nº 6.260, de 6 de novembro de 1975, e indenização do período anterior, conforme o disposto no art. 122;

VII – de exercício de mandato eletivo federal, estadual, distrital ou municipal, desde que tenha havido contribuição na época apropriada e este não tenha sido contado para fins de aposentadoria por outro regime de previdência social;

VIII – de licença, afastamento ou inatividade sem remuneração do segurado empregado, inclusive o doméstico e o intermitente, desde que tenha havido contribuição na forma prevista no § 5º do art. 11; e

IX – em que o segurado contribuinte individual e o segurado facultativo tenham contribuído na forma prevista no art. 199-A, observado o disposto em seu § 2º.

Cabe ao contribuinte individual comprovar a interrupção ou o encerramento da atividade pela qual vinha contribuindo, sob pena de ser considerado em débito no período sem contribuição.

Para o segurado contribuinte individual que presta serviço de natureza urbana ou rural, em caráter eventual, a uma ou mais empresas, sem relação de emprego e para quem exerce, por conta própria, atividade econômica com fins lucrativos ou não, a comprovação da interrupção ou encerramento da atividade, na qualidade de contribuinte individual será feita mediante declaração, ainda que fora do prazo.

Para o contribuinte individual que se enquadrar nas demais hipóteses legais, a comprovação da interrupção ou encerramento da atividade será com base em distrato social, alteração contratual ou documento equivalente emitido por junta comercial, secretaria federal, estadual, distrital ou municipal ou por outros órgãos oficiais, ou outra forma admitida pelo INSS.

Não será computado como tempo de contribuição o já considerado para concessão de qualquer aposentadoria do RGPS ou de outro regime de Previdência Social (§ 27 do art. 32 do Decreto 3.048/99, incluído pelo Decreto 10.410/2020, § 1º, do RPS).

No que tange ao trabalhador rural, o tempo de serviço anterior à data de vigência da Lei n.º 8.213/91 será computado como tempo de contribuição, independentemente do recolhimento das contribuições no período que se pretenda reconhecer, todavia, não será computado para fins de carência.

Neste sentido, o Superior Tribunal de Justiça (STJ), no julgamento dos Embargos em Ação Rescisória n.º 2510/SP, Rel. Min. Adilson Vieira Macabu, (Dje 16/06/2011) decidiu que, para a contagem do tempo de serviço visando a aposentadoria integral urbana, torna-se desnecessária a comprovação do recolhimento da contribuição previdenciária se o período de atividade rural a ser acrescido foi exercido, exclusivamente, antes da edição da Lei 8.213/91, consoante dispõe o seu art. 55, § 2º.

Portanto, caso haja labor em atividade rural exercido após a entrada em vigor da Lei 8.213/91, será necessário demonstrar o recolhimento das contribuições previdenciárias para fins de aposentadoria.

Comprovação do tempo de contribuição

A comprovação do tempo de serviço, inclusive mediante justificação administrativa ou judicial, só produzirá efeito quando for baseada em início de prova material contemporânea dos fatos, não admitida a prova exclusivamente testemunhal, exceto na ocorrência de motivo de força maior ou caso fortuito, na forma prevista no regulamento (art. 55, § 3º, da Lei n.º 8.213/91).

É importantíssimo que todo segurado do INSS tenha conhecimento do CNIS (Cadastro Nacional de Informações Sociais), o qual está disponibilizado na página de início do sistema ou aplicativo “Meu INSS”.

As informações inseridas no CNIS comprovam a filiação junto à Previdência Social, o tempo de serviço ou de contribuição e os salários de contribuição.

No momento de análise dos requerimentos de aposentadoria e para fins de concessão de aposentadoria, o INSS utilizará as informações constantes no Cadastro Nacional de Informações Sociais – CNIS – sobre os vínculos e as remunerações dos segurados, para fins de cálculo do salário-de-benefício, comprovação de filiação ao Regime Geral de Previdência Social, tempo de contribuição e relação de emprego (art. 29-A da Lei n.º 8.213/91).

Portanto, é necessário confrontar todos os vínculos existentes na Carteira de Trabalho e Previdência Social (CTPS) com os vínculos presentes no CNIS.

Havendo ausência de qualquer vínculo empregatício no CNIS, erros no lançamento de salários de contribuição ou de data de início de fim do(s) vínculo(s) empregatício(s) será possível requerer, administrativamente, a averbação ou correção de informações, desde que haja apresentação de prova material.

Neste sentido, dispõe o art. 29-A, § 2º, da Lei n.º 8.213/91:

“O segurado poderá solicitar, a qualquer momento, a inclusão, exclusão ou retificação de informações constantes do CNIS, com a apresentação de documentos comprobatórios dos dados divergentes, conforme critérios definidos pelo INSS.”

Informações relativas a vínculos e remunerações inseridas extemporaneamente no CNIS somente serão aceitas se houver comprovação dos dados ou das divergências apontadas.

Considera-se extemporânea a inserção de dados decorrentes de documento inicial ou de retificação de dados anteriormente informados, quando o documento ou a retificação, ou a informação retificadora, forem apresentados após os prazos estabelecidos em regulamento.

O artigo 19 do Decreto n.º 3.048/1999, atualizado pelo Decreto 10.410/2020, considera como extemporâneo:

§ 3º Respeitadas as definições vigentes sobre a procedência e origem das informações, considera-se extemporânea a inserção de dados: (Redação dada pelo Decreto nº 6.722, de 2008).

I – relativos à data de início de vínculo empregatício, após o último dia do quinto mês subsequente ao mês da data da admissão do segurado; (Redação dada pelo Decreto nº 10.410, de 2020).

II – relativos à remuneração de trabalhador avulso ou contribuinte individual que preste serviços a empresa ou equiparado, após o último dia do quinto mês subsequente ao mês da data da prestação de serviço pelo segurado; ou (Redação dada pelo Decreto nº 10.410, de 2020).

a) (Revogado pelo Decreto nº 10.410, de 2020).

b) (Revogado pelo Decreto nº 10.410, de 2020).

III – relativos à contribuição, sempre que o recolhimento tiver sido feito sem observância ao disposto em lei. (Redação dada pelo Decreto nº 10.410, de 2020).

§ 4º A extemporaneidade de que trata o § 3º poderá ser desconsiderada depois de decorrido o prazo de um ano, contado da data de inserção das informações relativas a vínculos e remunerações, conforme critérios definidos pelo INSS.

Deste modo, os documentos para comprovar o tempo de contribuição ou tempo de serviço devem ser contemporâneos dos fatos que se pretendem comprovar e mencionar as datas de início e término.

Caso o segurado seja trabalhador avulso, a documentação deverá indicar a duração do trabalho e a condição em que foi exercido.

Na falta de documento contemporâneo podem ser aceitos declaração do empregador ou seu preposto, atestado de empresa ainda existente, certificado ou certidão de entidade oficial, desde que extraídos de registros efetivamente existentes e acessíveis à fiscalização do Instituto Nacional do Seguro Social.

As anotações em Carteira Profissional e/ou Carteira de Trabalho e Previdência Social relativas a férias, alterações de salários e outras que demonstrem a sequência do exercício da atividade podem suprir possível falha de registro de admissão ou dispensa.

Conforme estabelece o artigo 143 do Decreto 3.048/1999 atualizado pelo Decreto 10.410/2020, a justificação administrativa ou judicial, para fins de comprovação de tempo de contribuição, dependência econômica, identidade e relação de parentesco, somente produzirá efeito quando for baseada em início de prova material contemporânea dos fatos e não serão admitidas as provas exclusivamente testemunhais.

Sentença trabalhista – início de prova material do tempo de contribuição

Não raro, muitos trabalhadores lidam com o trabalho sem o vínculo registrado em CTPS.

Tal prática traz prejuízos enormes, dentre os quais, a ausência de recolhimentos à Previdência Social, dificultando, futuramente, no cálculo de uma possível aposentadoria.

Todavia, se houver prova material e testemunhal do vínculo empregatício, poderá o trabalhador ingressar com reclamação trabalhista a qualquer momento, pugnando o reconhecimento judicial do período trabalhado em face de determinado empregador.

A reclamação trabalhista pretendendo o reconhecimento de vínculo empregatício para fins previdenciários possui natureza declaratória, ou seja, o objetivo da ação é apenas o reconhecimento de uma fato existente, declarando, por sentença, a existência de um fato, no caso, o vínculo empregatício.

O artigo 11, § 1º, da Consolidação das Leis do Trabalho (CLT) dispõe que:

“O disposto neste artigo não se aplica às ações que tenham por objeto anotações para fins de prova junto à Previdência Social.”

A interpretação dada ao dispositivo pela súmula 242 do Superior Tribunal de Justiça, conclui que:

“Cabe ação declaratória para reconhecimento de tempo de serviço para fins previdenciários.”

Portanto, havendo vínculo empregatício a ser comprovado mediante sentença trabalhista, esta será válida para fins de tempo de contribuição como início de prova material, desde que fundada em elementos que evidenciem o período exercido na função e o valor percebido de remuneração, alegado pelo trabalhador na ação trabalhista.

Assim, na hipótese do trabalhador ingressar com reclamação trabalhista e não juntar os elementos de provas na ação aptos a comprovar o labor, a sentença trabalhista não será considerada para fins previdenciários.

Quanto à prova exclusivamente testemunhal na reclamação trabalhista, visando o reconhecimento do vínculo empregatício, não será admitida para fins previdenciários, salvo por motivo de força maior ou caso fortuito, quando será dispensado o início de prova material.

Caracteriza motivo de força maior ou caso fortuito a verificação de ocorrência notória, tais como incêndio, inundação ou desmoronamento, que tenha atingido a empresa na qual o segurado alegue ter trabalhado, devendo ser comprovada mediante registro da ocorrência policial feito em época própria ou apresentação de documentos contemporâneos dos fatos, e verificada a correlação entre a atividade da empresa e a profissão do segurado (Decreto 3.048/1999, art. 143, § 2º, atualizado pelo Decreto 10.410/2020).

Na reclamação trabalhista, mesmo que o INSS não tenha integrado a lide, quando houver conjunto probatório, a sentença trabalhista será admitida como início de prova material.

Contagem recíproca do tempo de contribuição (CTC)

A redação original do § 9º do artigo 201 da Constituição da República dispunha que, “para efeito de aposentadoria, é assegurada a contagem recíproca do tempo de contribuição na administração pública e na atividade privada, rural e urbana, hipótese em que os diversos regimes de previdência social se compensarão financeiramente, segundo critérios estabelecidos em lei”.

Com o advento da Emenda Constitucional 103/2019, o § 9º do artigo 201 da Constituição da Federal teve sua redação alterada.

Agora, a nova redação determina o seguinte:

“Para fins de aposentadoria, será assegurada a contagem recíproca do tempo de contribuição entre o Regime Geral de Previdência Social e os regimes próprios de previdência social, e destes entre si, observada a compensação financeira, de acordo com os critérios estabelecidos em lei.”

Pode ser conceituada como a soma de períodos de trabalho prestados sucessivamente na “iniciativa privada e nos órgãos públicos ou vice-versa, para fins de implementação dos requisitos dos benefícios concebíveis pelos diferentes regimes nos quais são contemplados. Pressuposto lógico: reciprocidade e acerto de contas” (Wladmir Novaes Martinez – In, Comentários à Lei Básica da Previdência Social. 8ª ed. São Paulo: LTr, 2009. Tomo II, p. 532).

Recíproco quer dizer “recompensa de coisa equivalente”.

Portanto, o segurado que mantém vínculos perante o Regime Geral de Previdência Social (RGPS) e Regime Próprio de Previdência Social (RPPS) poderá, no momento de sua aposentadoria, escolhido o regime de previdência perante o qual pretenda aposentar-se, apresentar Certidão de Tempo de Contribuição (CTC), compensando-se os regimes financeiramente.

Necessário frisar que não se trata de contagem de período contributivo em duplicidade.

Não será admitida a contagem em dobro.

Portanto, não pode o segurado utilizar do mesmo tempo contributivo, declarado em CTC, para se aposentar perante os dois regimes de previdência social com a utilização dos dois períodos de forma concomitante.

O artigo 96 da Lei 8.213/91 regulamenta o tema da seguinte forma:

“Art. 96. O tempo de contribuição ou de serviço de que trata esta Seção será contado de acordo com a legislação pertinente, observadas as normas seguintes:

I – não será admitida a contagem em dobro ou em outras condições especiais;

II – é vedada a contagem de tempo de serviço público com o de atividade privada, quando concomitantes;

III – não será contado por um sistema o tempo de serviço utilizado para concessão de aposentadoria pelo outro;

IV – o tempo de serviço anterior ou posterior à obrigatoriedade de filiação à Previdência Social só será contado mediante indenização da contribuição correspondente ao período respectivo, com acréscimo de juros moratórios de zero vírgula cinco por cento ao mês, capitalizados anualmente, e multa de dez por cento.

V – é vedada a emissão de Certidão de Tempo de Contribuição (CTC) com o registro exclusivo de tempo de serviço, sem a comprovação de contribuição efetiva, exceto para o segurado empregado, empregado doméstico, trabalhador avulso e, a partir de 1º de abril de 2003, para o contribuinte individual que presta serviço a empresa obrigada a arrecadar a contribuição a seu cargo, observado o disposto no § 5º do art. 4º da Lei nº 10.666, de 8 de maio de 2003;

VI – a CTC somente poderá ser emitida por regime próprio de previdência social para ex-servidor;

VII – é vedada a contagem recíproca de tempo de contribuição do RGPS por regime próprio de previdência social sem a emissão da CTC correspondente, ainda que o tempo de contribuição referente ao RGPS tenha sido prestado pelo servidor público ao próprio ente instituidor;

VIII – é vedada a desaverbação de tempo em regime próprio de previdência social quando o tempo averbado tiver gerado a concessão de vantagens remuneratórias ao servidor público em atividade; e

IX – para fins de elegibilidade às aposentadorias especiais referidas no § 4º do art. 40 e no § 1º do art. 201 da Constituição Federal, os períodos reconhecidos pelo regime previdenciário de origem como de tempo especial, sem conversão em tempo comum, deverão estar incluídos nos períodos de contribuição compreendidos na CTC e discriminados de data a data.”

Certidão de Tempo de Contribuição trata-se de documento que permite ao servidor público que contribuiu para o Regime Próprio de Previdência Social levar o tempo de contribuição do órgão público ao qual esteve vinculado para o Regime Geral de Previdência Social (INSS) e vice-versa.

No exemplo acima, para o servidor público estatutário que pretender aposentar-se perante o Regime Geral de Previdência Social (RGPS), serão considerados os períodos de vínculos e de contribuição em Certidão de Tempo de Contribuição (CTC) fornecida pelo órgão público competente, a qual será averbada perante o INSS.

Todavia, caso o órgão ao qual o servidor estatutário esteve vinculado não possua Regime Próprio de Previdência Social, as contribuições serão obrigatoriamente recolhidas ao Regime Geral de Previdência Social (INSS), dispensando-se, portanto, a apresentação de CTC.

Sobre a contagem recíproca do tempo de contribuição, sugere-se a leitura do artigo publicado pelo Dr. Waldemar Ramos, intitulado “Contagem recíproca do tempo de contribuição: Regime Próprio (Estatutário) e Regime Geral (CLT).

De acordo com o Dr. Waldemar Ramos, “A legislação vigente, bem como a doutrina mais afiada juntamente com o entendimento dos nossos Tribunais, são pacíficos no entendimento de que o INSS é obrigado a aceitar a Certidão de Tempo de Contribuição para compensação entre os regimes, não podendo criar óbice para a concessão e implantação do benefício requerido”.

Utilização do tempo de contribuição concomitante para obtenção de duas aposentadorias

Muito embora haja o princípio da unicidade de filiação, é possível a concessão de duas aposentadorias se houver vínculos concomitantes.

Tal exceção encontra guarida no seguinte caso: o segurado que seja contribuinte individual e empregado público celetista – um na condição de segurado contribuinte individual do RGPS e o outro na condição de segurado empregado do RGPS – poderá utilizar o tempo prestado ao estado no regime celetista, para fins de aposentadoria perante o Regime Próprio de Previdência Social, bem como as contribuições como contribuinte individual para fins de concessão de aposentadoria por tempo de contribuição no Regime Geral INSS, sem que haja violação ao princípio da unicidade de filiação e contagem em duplicidade, pois:

- uma atividade decorre da filiação na condição de contribuinte individual no INSS;

- outra decorre de contratação celetista no Regime Próprio Estatutário.

Por fim, uma observação importante precisa ser feita: antes de novembro de 1991, o segurado trabalhador rural não estava obrigado a recolher contribuições previdenciárias para o Regime Geral de Previdência Social (INSS).

Neste caso, se houver comprovação do tempo de serviço em trabalho rural antes de 11/1991, este será considerado para fins de tempo de contribuição, mas não como carência.

Assim, para que haja contagem recíproca entre regimes de previdência e pretenda-se utilizar períodos anteriores a novembro de 1991, o segurado trabalhador rural deverá indenizar a Previdência Social, nos termos do artigo 123 do Decreto 3.098/1999.

Valor da aposentadoria por tempo de contribuição antes da EC 103/2019

Para a aposentadoria por tempo de contribuição concedida antes de 13/11/2019 ou para o(a) segurado(a) que adquiriu os requisitos para a concessão do benefício antes da entrada em vigor da EC n.º 103/2019, o valor da aposentadoria corresponderá à média aritmética simples dos maiores salários-de-contribuição, reajustados, correspondentes a 80% (oitenta por cento) de todo o período contributivo decorrido desde a competência julho de 1994, descartados os 20% menores salários de contribuição, multiplicada pelo fator previdenciário.

Situação do aposentado que permanecer trabalhando ou que retornar à atividade laboral

O Supremo Tribunal Federal já decidiu que a aposentadoria voluntária não extingue o vínculo empregatício (STF, ADIn 1721/DF, Rel. Min. Carlos Britto, DJ 29/06/2007, p. 84).

Portanto, o segurado que estiver trabalhando e vier a se aposentar, não perderá o emprego e nem sua aposentadoria.

Ainda que o segurado, aposentado, seja readmitido no emprego ou alcance nova contratação no mercado de trabalho, igualmente não perderá a sua aposentadoria, mas será obrigado a recolher contribuições previdenciárias sobre a remuneração paga pelo empregador.

Nas hipóteses acima mencionadas (permanência no emprego após a aposentadoria ou retorno à atividade laborativa após a aposentadoria) apenas haverá pagamento de contribuições previdenciárias sobre a remuneração paga pelo empregador, mas nunca sobre os proventos da aposentadoria.

Todavia, o aposentado pelo Regime Geral de Previdência Social que permanecer em atividade sujeita a este Regime, ou a ele retornar, não fará jus a prestação alguma da Previdência Social em decorrência do exercício dessa atividade, exceto ao salário-família e à reabilitação profissional, quando empregado (art. 18, § 2º, da Lei n.º 8.213/91).

O artigo 103 do Decreto 3.048/1999, por sua vez, garante à segurada aposentada que retornar à atividade o pagamento do salário-maternidade.

Data de início da aposentadoria

A aposentadoria por tempo de contribuição será devida ao segurado empregado, inclusive o doméstico, a partir:

- da data do desligamento do emprego, quando requerida até essa data ou até 90 (noventa) dias depois dela; ou

- da data do requerimento, quando não houver desligamento do emprego ou quando for requerida após o prazo previsto na alínea “a”;

Para os demais segurados, o benefício será devido a partir da data da entrada do requerimento.

Desistência do pedido de aposentadoria, renúncia e cessação do benefício

As aposentadorias por idade, tempo de contribuição e especial concedidas pela previdência social são irreversíveis e irrenunciáveis, conforme estabelece o artigo 181-B do Decreto 3.048/1999.

Portanto, não pode o segurado aposentado, renunciar à aposentadoria da qual é beneficiário.

É possível, contudo, a desistência do pedido de aposentadoria, desde que o segurado manifeste esta intenção e requeira o arquivamento definitivo do pedido antes da ocorrência dos seguintes atos:

- recebimento do primeiro pagamento do benefício; ou

- saque do respectivo Fundo de Garantia do Tempo de Serviço ou do Programa de Integração Social.

Conforme exposto anteriormente, a aposentadoria por tempo de contribuição é irrenunciável, portanto, o segurado somente terá o benefício cessado com o seu falecimento.

Aposentadoria Proporcional (Emenda Constitucional n.º 20/1998)

A Emenda Constitucional 20/1998, em vigor desde 16/12/1998, é considerada a primeira Reforma da Previdência.

Daí porque, no decorrer deste artigo, há referência à EC n.º 103/2019 como sendo a Nova Reforma da Previdência.

Ao entrar em vigor a EC 20/98, o seu artigo 3º dispôs sobre o direito adquirido de quem já estava filiado e contribuindo para o Regime Geral de Previdência Social (RGPS), nos seguintes termos:

“É assegurada a concessão de aposentadoria e pensão, a qualquer tempo, aos servidores públicos e aos segurados do regime geral de previdência social, bem como aos seus dependentes, que, até a data da publicação desta Emenda, tenham cumprido os requisitos para a obtenção destes benefícios, com base nos critérios da legislação então vigente.”

A legislação anterior à EC 20/98 dispunha que, para fins de concessão de aposentadoria por tempo de serviço, o homem precisaria contribuir por 30 (trinta) anos e a mulher, por 25 (vinte e cinco) anos, sem a exigência de idade mínima.

A Renda Mensal Inicial do benefício correspondia a 70% do salário de benefício, acrescido de 6% para cada novo ano completo de atividade, respeitando-se o máximo de 100% do salário de benefício.

Portanto, o segurado ou segurada da Previdência Social que tiver preenchido os requisitos para a concessão de aposentadoria proporcional até 16/12/98 e já contava com 30 ou 25 anos de serviço, homem ou mulher respectivamente, terá o direito de requerer, a qualquer tempo, aposentadoria com renda mensal proporcional ao tempo de serviço computado até aquela data, com base nos critérios da legislação então vigente.

Muito embora o art. 35 da EC n.º 103/2019 tenha revogado os arts. 9º, 13 e 15 da Emenda Constitucional nº 20, de 15 de dezembro de 1998, o direito adquirido poderá ser exercido até mesmo se a norma garantidora do direito tiver sido revogada.

Assim, a qualquer momento o segurado poderá requerer a aposentadoria proporcional, mesmo após 13/11/2019, se comprovar o preenchimento dos requisitos à época da regra contida no artigo 9º da EC 20/98.

Sobre o tema recomendamos o artigo redigido pelo advogado Waldemar Ramos intitulado: Aposentadoria Proporcional Forma de Cálculo e Regra de Transição, onde o tema é tratado de forma mais abrangente.

A aposentadoria por tempo de contribuição acabou com a Nova Reforma da Previdência?

Após a entrada em vigor da Reforma da Previdência, o § 7º, inciso I, do artigo 201 da Constituição Federal deixou de existir.

Ou seja, não haverá mais a concessão de aposentadoria por tempo de contribuição para quem não preencheu os requisitos para o benefício até 12/11/2019.

Nas justificativas para a exclusão da aposentadoria por tempo de contribuição, havia menção à concessão precoce do benefício, vez que inexistia idade mínima, gerando enorme distorção no sistema previdenciário.

Na redação atual, advinda com a EC n.º 103/19, a exigência para a aposentadoria, para as concessões a partir de 13/11/2019, estará atrelada à idade mínima de 65 (sessenta e cinco) anos de idade, se homem, e 62 (sessenta e dois) anos de idade, se mulher, observado tempo mínimo de contribuição (art. 201, § 7º, I, da CRFB/1998).

A redação “observado tempo mínimo de contribuição” faz com que a norma seja de eficácia limitada.

Portanto, entendemos que o novo inciso do § 7º do artigo 201 não deve ser aplicado imediatamente, mas somente quando lei dispuser sobre o tempo mínimo a ser contribuído pelos segurados (homem e mulher) do INSS.

Conforme entendimento consolidado na jurisprudência do STF, não há direito adquirido a regime jurídico.

Deste modo, ao segurado que não implementou todos os requisitos para concessão de benefício até a entrada em vigor da lei nova, não poderá requerer a aplicação da lei antiga, com base no regime jurídico anterior, sob o argumento de regime anterior mais favorável.

Portanto, para quem não atingiu os requisitos para a aposentadoria por tempo de contribuição até 12/11/2019, deverá observar as regras de transição advindas com EC n.º 103/2019, as quais serão abordadas a seguir.

Nova aposentadoria após a EC 103/2019: idade mínima + tempo de contribuição mínimo

A partir de novembro de 2019, os novos filiados ao Regime Geral de Previdência – INSS, serão aposentados quando:

- mulher completar 62 anos de idade + 15 anos de contribuição;

- homem completar 65 anos de idade + 20 anos de contribuição.

1ª Regra de transição: filiado antes da reforma. Aposentadoria por idade

De acordo com o artigo 18 da EC n.º 103/2019, o segurado de que trata o inciso I do § 7º do art. 201 da Constituição Federal filiado ao Regime Geral de Previdência Social até 13/11/2019 poderá aposentar-se quando preencher, cumulativamente, os seguintes requisitos:

- 60 anos de idade para mulher;

- 65 anos de idadepara homem; e

- 15 anos de contribuição, para ambos os sexos.

A partir de 1º de janeiro de 2020, a idade de 60 anos da mulher será acrescida em 6 meses a cada ano, até atingir 62 anos de idade, até o ano de 2023.

A Portaria 450/INSS, anexo Anexo II, disponibilizou a seguinte tabela:

(incluir tabela)

O valor da aposentadoria, nesta hipótese, será apurado na forma da lei.

Portanto, no que tange ao valor da renda mensal inicial da aposentadoria nesta regra de transição, a norma é incompleta.

Todavia, em capítulo a ser abordado ainda neste artigo, será esclarecido que será o valor do benefício.

Segundo a Portaria 450 do INSS, em seu artigo 8º, para a concessão da aposentadoria por idade, conforme regra de transição fixada pela EC nº 103, de 2019, exige-se, cumulativamente:

I – 60 (sessenta) anos de idade da mulher e 65 (sessenta e cinco) do homem;

II – 15 (quinze) anos de tempo de contribuição; e

III – 180 (cento e oitenta) meses de carência.

Portanto, a carência deverá ser observada em todas as regras de transição.

2ª Regra de transição: somatória de pontos (idade mínima redutível + tempo de contribuição)

Tal regra de transição também é conhecida como aposentadoria por tempo de contribuição com pontuação e aplica-se ao segurado antigo do RGPS, ou seja, que já estava contribuindo para a Previdência Social no momento da vigência da Reforma da Previdência em novembro de 2019.

Exige-se o tempo de contribuição de 35 anos, se homem, e 30 anos, se mulher, mais a idade mínima redutível para a somatória dos pontos.

Portanto, o segurado poderá se aposentar com menos idade.

Todavia, ao ponto em que se permite menos idade, precisa-se de mais tempo de contribuição.

Assim, somente se completados os pontos é que a aposentadoria será concedida.

O artigo 15 da EC 103/2019 adotou a mesma sistemática da Lei 13.183/2015.

Para o segurado do sexo masculino atingir 95 pontos, deverá comprovar, por exemplo, 35 anos de tempo de contribuição mais 60 anos de idade.

A segurada do sexo feminino, por sua vez, para atingir 85 pontos, deverá comprovar o tempo mínimo de 30 anos de contribuição mais 55 anos de idade.

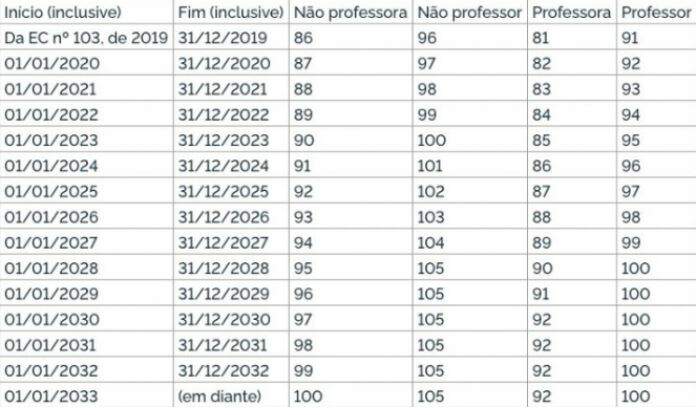

Ocorre que, a partir de 01/01/2020, a fórmula progressiva de pontuação passou a ser de 97 para homens e 87 para mulheres.

De acordo com o artigo 11 da Portaria nº 450/PRES/INSS, de 3 de abril de 2020:

“A concessão de aposentadoria por tempo de contribuição com pontuação obedece ao somatório da idade do requerente com o tempo de contribuição, apurados na Data de Entrada do Requerimento – DER, sendo exigidos, cumulativamente:

I – 30 (trinta) anos de tempo de contribuição da mulher e 35 (trinta e cinco) do homem; e

II – 86 (oitenta e seis) pontos, se mulher, e 96 (noventa e seis) pontos, se homem.

Parágrafo único. A pontuação exigida será acrescida de um ponto a cada ano, aplicando-se o primeiro acréscimo a partir de janeiro de 2020, até que se atinjam 100 (cem) pontos para a mulher e 105 (cento e cinco) para o homem, conforme Anexo II desta Portaria.”

A Portaria nº 450/PRES/INSS, em seu Anexo II, disponibilizou a seguinte tabela progressiva de pontuação:

Portanto, para o segurado requerer a aposentadoria pela regra de transição contida no artigo 15 da EC n.º 103/2019 a partir de 01/01/2020 deverá comprovar, na data da DER, 87 pontos, se mulher, e 97 pontos, se homem.

O valor do benefício de aposentadoria, nesta regra, será 60% do salário de benefício com o acréscimo de 2% para cada ano de contribuição que exceder o tempo de 20 anos de contribuição, se homem, ou de 15 anos de contribuição, se do sexo feminino (ALENCAR, Hermes Arrais. Reforma da Previdência: Emenda Constitucional n. 103/2019 e o Regime Geral de Previdência Social. São Paulo. ed. Saraiva, 2020, p. 291).

3ª Regra de transição: aposentadoria por tempo de contribuição com idade mínima

Trata-se de regra de transição contida no artigo 16 da EC 103/2019, aplicada ao segurado antigo do RGPS (filiação antes de 13/11/2019), possibilitando a concessão de aposentadoria atrelada à idade mínima, observando-se os seguintes requisitos:

- Idade de 61 anos, se homem, e 56 anos de idade, se mulher e;

- 35 anos de contribuição, para o homem, e 30 anos de contribuição, para a mulher.

A idade mínima exigida será acrescida de 6 (seis) meses a cada ano, aplicando-se o primeiro acréscimo a partir de janeiro de 2020, até que se atinjam 62 (sessenta e dois) anos para a mulher e 65 (sessenta e cinco) para o homem.

Deste modo, a idade mínima completa de 61 anos (se homem) e 56 anos (se mulher) somente será válida se preenchida no ano de 2019, tendo em vista a tabela progressiva.

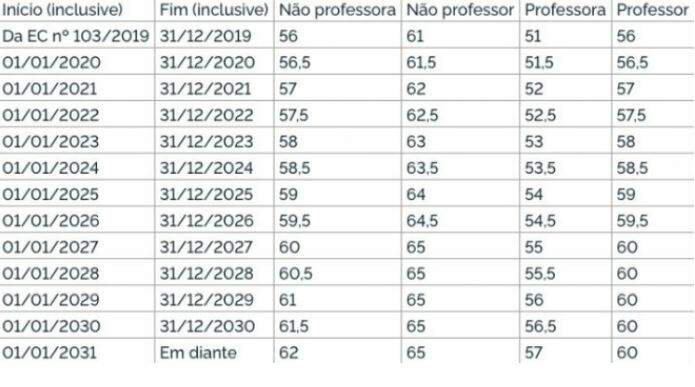

A Portaria 450/INSS, em anexo Anexo II, disponibilizou a tabela progressiva para a referida regra de transição:

4ª Regra de Transição: pedágio de 50%

A regra de transição contida no artigo 17 da EC 103/2019 determina que, ao segurado filiado ao Regime Geral de Previdência Social até 13/11/2019, e que na referida data contar com mais de 28 (vinte e oito) anos de contribuição, se mulher, e 33 (trinta e três) anos de contribuição, se homem, fica assegurado o direito à aposentadoria quando preencher, cumulativamente, os seguintes requisitos:

- 30 (trinta) anos de contribuição, se mulher, e 35 (trinta e cinco) anos de contribuição, se homem;

- cumprimento de período adicional correspondente a 50% (cinquenta por cento) do tempo que, na data de entrada em vigor desta Emenda Constitucional, faltaria para atingir 30 (trinta) anos de contribuição, se mulher, e 35 (trinta e cinco) anos de contribuição, se homem.

Portanto, para a mulher que estava com 28 anos e 1 dia de contribuição até 12/11/2019, poderá, desde que contribua por mais 3 (três) anos, solicitar a aposentadoria com fundamento na regra de transição prevista no art. 17 da EC 103/2019.

Isto porque deverá ser acrescido o pedágio de 50% do tempo faltante para aposentadoria por tempo de contribuição contida na redação original do artigo 201, § 7º, inciso I, da Constituição Federal (30 anos de contribuição, se mulher).

Caso o segurado, do sexo masculino, estivesse a 1 (um) ano de aposentar-se no momento da entrada em vigor da EC 103/2019 (34 anos de contribuição), deverá contribuir por mais 1 ano e 6 meses para requerer o benefício, totalizando o tempo de 35 anos e 6 meses de contribuição para a concessão de aposentadoria por tempo de contribuição na referida regra transitória.

A aposentadoria por tempo de contribuição com período adicional de 50% (cinquenta por cento) terá Renda Mensal Inicial igual ao Salário de Benefício (SB), que equivale a 100% da média, multiplicado pelo fator previdenciário, nos termos do parágrafo único do artigo 17 da EC 103, de 2019 (Art. 56, Portaria nº 450/PRES/INSS, de 3 de abril de 2020).

Art. 56. A aposentadoria por tempo de contribuição com período adicional de 50% (cinquenta por cento) terá RMI igual ao SB, que equivale a 100% da média, multiplicado pelo fator previdenciário, nos termos do parágrafo único do art. 17 da EC nº 103, de 2019.

5ª Regra de transição: pedágio de 100%

Tal regra de transição também é restrita a antigo filiado do RGPS e pressupõe o preenchimento dos seguintes requisitos:

- tempo de contribuição de 35 anos, se homem, e 30 anos, se mulher;

- pedágio de 100% do tempo faltante na data da publicação da EC n.º 103/2019 e;

- 60 anos de idade, se homem, e 57 anos de idade, se mulher.

Nesta regra, o tempo faltante para a obtenção de aposentadoria por tempo de contribuição poderá ser superior a 2 (dois) anos, pois não se trata de regra limitativa prevista no artigo 17 da EC n.º 103/2019.

O segurado, todavia, deverá contribuir pelo dobro do tempo faltante para a aposentadoria na data de publicação da EC 103/2019 (13/11/2019).

Portanto, se faltava 5 (cinco) anos para o segurado do sexo masculino se aposentar para que atingisse 35 anos de contribuição, deverá contribuir, ao todo, por mais 10 (dez) anos para o RGPS, quando se aposentadoria, ao final, com 40 anos de contribuição.

Assim, deverá ser observado o requisito etário no momento do requerimento: 60 anos de idade, se homem, e 57 anos de idade, se mulher.

Estabelece o artigo 57 Portaria nº 450/PRES/INSS, de 3 de abril de 2020, o seguinte:

Art. 57. A aposentadoria por tempo de contribuição com idade e período adicional de 100% (cem por cento) terá RMI igual ao SB, que equivale a 100% (cem por cento) da média, na forma do inciso II do § 2º do art. 20 da EC nº 103, de 2019.

Cálculo do valor da aposentadoria após a EC 103/2019

O cálculo do valor do benefício será apurado mediante a fixação do Período Básico de Cálculo (PBC), do Salário de Benefício – SB e da Renda Mensal Inicial – RMI.

Nos termos do artigo 26 da EC 103, de 2019, o Período Base de Cálculo é composto por 100% (cem por cento) dos salários de contribuição a partir de julho de 1994 ou desde o início das contribuições, se posterior a esta competência, observado o disposto no artigo 27.

Não haverá o descarte dos 20% menores salários de contribuição, como ocorria antes da reforma.

O Salário de Benefício é a média aritmética dos valores de contribuições do PBC (Período Base de Cálculo) e será limitado ao valor máximo do salário de contribuição do RGPS, conforme § 1º do artigo 26 da EC nº 103, de 2019.

Na apuração do salário de benefício das aposentadorias programáveis poderão ser excluídas quaisquer contribuições que resultem em redução do valor do benefício, desde que mantida a quantidade de contribuições equivalentes ao período de carência e observado o tempo mínimo de contribuição exigidos.

Neste sentido, permite o § 6º do artigo 26 a exclusão das contribuições que acarretem a redução do valor do salário de benefício, todavia, entende-se que:

“(…) havendo o desprezo dessas contribuições “menores”, os salários de contribuição deste período não serão computados no tempo de contribuição” (ALENCAR, Hermes Arrais. Reforma da Previdência: Emenda Constitucional n. 103/2019 e o Regime Geral de Previdência Social. São Paulo. ed. Saraiva, 2020, p. 294).

É vedada a utilização das contribuições excluídas na forma do caput para qualquer finalidade, inclusive para acréscimo do percentual da renda mensal, para o somatório de pontos das aposentadorias por tempo de contribuição e especial ou para atingir o período adicional exigido para as aposentadorias por tempo de contribuição, bem como para averbação em outro regime previdenciário ou para a obtenção dos proventos de inatividade de que tratam os artigos 42 e 142 da Constituição Federal, por força do § 6º do artigo 26 da EC 103, de 2019 (Art. 37, parágrafo único, da Portaria nº 450/PRES/INSS, de 3 de abril de 2020).

A fixação da RMI (Renda Mensal Inicial) decorre do SB (Salário de Benefício), conforme as regras estabelecidas para cada espécie, exceto para a pensão por morte, o auxílio-reclusão e o salário-maternidade, aos quais não se aplica o SB (art. 38, da Portaria nº 450/PRES/INSS, de 3 de abril de 2020).

Para as aposentadorias programáveis, conforme as regras de transição expostas, a RMI corresponderá a 60% (sessenta por cento) do SB, acrescido de 2% (dois por cento) para cada ano de contribuição que exceder o tempo de 15 (quinze) anos de contribuição para a mulher, e 20 (vinte) anos para o homem, conforme § 2º do artigo 26 da EC 103, de 2019, com exceção dos cálculos contidos na regra de transição prevista nos artigos 15 e 17 da EC 103/2019.

Considerações finais

A aposentadoria por tempo de contribuição é o benefício mais almejado pelo segurado do INSS.

Inexistindo direito adquirido a regime jurídico, o segurado do INSS deverá adaptar-se às novas regras previdenciárias.

Todavia, o princípio do direito adquirido não poderá ser desprezado.

Assim, observada a complementação dos requisitos para a aposentadoria por tempo de contribuição antes da entrada em vigor da EC 103/2019, o segurado terá resguardado o seu direito ao benefício.

Caso o leitor tenha conquistado todos os requisitos para a concessão de aposentadoria proporcional (art. 9º da EC 20/98) ou aposentadoria por tempo de contribuição pela redação original do artigo 201, 7º, inciso I, da Constituição Federal, nossas congratulações!

No entanto, não obtidos os requisitos para a concessão de aposentadoria, ainda será possível a obtenção do benefício, por meio de um planejamento previdenciário de aposentadoria programável.

Neste caso, será indispensável a elaboração de um estudo técnico acerca da melhor regra de transição para o caso, analisando-se o menor tempo para a obtenção da aposentadoria e o melhor salário de benefício.

Diante da complexidade da legislação previdenciária e da importância de decidir uma vida inteira de duro trabalho e contribuição, sempre recomendamos a contratação de um profissional especialista para realizar uma prévia análise, antes do efetivo requerimento do benefício, evitando, assim, um prejuízo irreparável.

Fonte: Jornal Contábil